日本政策金融公庫で融資を受けようとされる方の中には

「日本政策金融公庫の融資の審査では信用情報の履歴は見られない」

と思っている方もいらっしゃるようですが、そんなことはなく、この場合でもシッカリと情報の確認はされています。

しかし、「信用情報とはいったい、どんなもので?」、「実際の融資審査にどのように影響しているのか?」また、「信用情報の記号の意味やその見方は?」となるとなかなかご存知ない方も少なくないと思います。

そこでここでは、融資と信用情報の関係や、情報に書かれている意味について解説いたします。

信用情報は創業融資にどこまで影響する?

創業融資でも信用情報は無関係ではない!

創業融資を受ける方の中には「創業融資には信用情報は関係ない」と思っている方もいらっしゃいますが、そんなことはありません。

創業融資の場合であっても、しっかりと信用情報は見られています。

以前には、ブラックに近いような状況の方であっても「借りられた」というケースもあったようですが、現在はそのようなことはなくなっています。

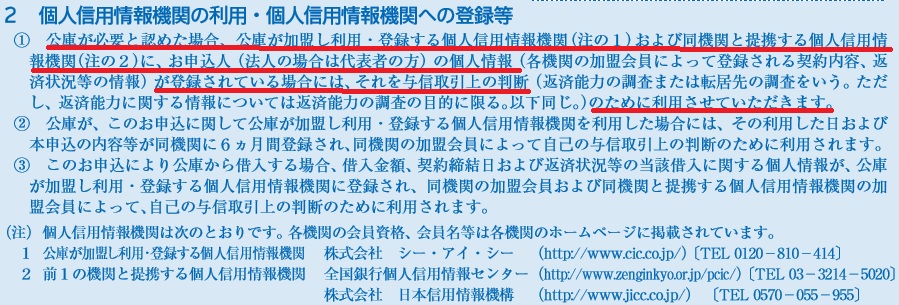

これは、新創業融資制度の借入れ申込書の裏面の項目に「信用情報を確認する旨」が明記されていることからも、明らかな事実です。

また、信用情報に関する事例としては、以前、私のお客さまにこんなことがありました。

そのお客さんはローンの利用があるのを黙って融資の申請をしたのですが、その方は面談のときに「あなたは〇〇万円のローンの未納がありますね」とその額まで、ピッタリとあてられたというのです。

一般的に、与信情報のうち通常の借入れに関する情報は「ホワイト情報」といわれ、これに対して、支払いの遅れや延滞などと言った事故情報は「ブラック情報」といわれています。

別のケースでは、やは信用情報に問題のあるのお客さんが、当時、金融関係に強い国会議員にツテを作り、その秘書経由の口ききで日本政策金融公庫に申し込むという荒業を使ったそうですが、方がいました。

なぜ、こんな面倒なことをしたのかといえば、その方には信用情報に問題があり、「結果は0円」。

完全な否決だったそうてで。

この話からもわかるように信用情報についたキズを挽回するというのは、並大抵のことではないわけです。けれど、融資がお断りになる原因はこれだけではありません。他にも、公共料金や家賃の支払い遅れ、税金の未払いなどいろいろです。

具体的な事例については、「日本政策金融公庫政策金融公庫に融資が断られた原因はこれだ!」の記事で詳細に解説していますので、申込時にはこのような事由がないかをご確認ください。

信用情報はどうやって管理されている?

このように融資では重要なファクターとなる信用情報ですが、では、いったい誰がどのように管理しているのでしょうか?

個人の信用情報は、主に次の3つの信用情報登録機関で登録・管理されています。

この3つの会社では、CRINという情報交流システムを作り、事故情報についての共有化を図っています。

なので、JICCに参加の店舗でローンを利用し、延滞した場合であっても、その情報は他の2つの信用情報機関にも伝えられるので、結局、すべてのところで利用できないということになります。

CRINでは、次のような情報が交換されています。

CRINで交換される情報

|

なお、よく信用に関するネガティブな情報については「ブラックリストに搭載される」という表現をされますが、実際にはそのようなリストは存在しません。

しかし、延滞や未払いなどといった事実があるとその情報が信用情報機関に記録され、通常、このようなネガティブな記録がブラックリストと呼ばれています。

「事故」の定義とは?

事故情報が各機関に共有されるのはわかったとして、「では、何をもって事故となるのか?」ということが気になると思います。

これについては、原則として「返済日から61日以上、または3ヶ月以上の延滞」がその対象となります。

したがって、一般的によく言われている「延滞しても3ケ月の間は大丈夫!」という話は、実は大丈夫ではありません。なぜなら、61日以上の延滞で、事故処理をしてしまう機関もあるからです。

特に、「携帯端末の分割料金の延滞」については注意が必要です。

携帯本体の分割は、通信会社が窓口となっているため「クレジットとは別もの」と考えている方もいますが、これも立派なクレジットの一つです。

したがって、先の期間が経過すると事故情報として登録されてしまいます。

事故情報の登録期間と登録情報の見方

事故登録期間について

では、事故情報に登録されてしまった場合には、その情報はどのくらいの期間で解消するのでしょうか?

これは事故の内容によりますが、およそ以下の通りとなっています。

事故情報の登録期間

契約終了日または完済日から5年

破産・民事再生情報は決定日から10年内

【JICC】

契約継続中および完済日から5年以内

破産等は当該事実発生日から5年以内

【CIC】

契約期間中および契約終了後5年以内

(破産等を含む)

ここで気をつけていただきたいのが、「登録機関の開始日」です。

いずれの機関でもその開始日は「契約終了日または完済日から」となっています。

つまり、延滞などの事故を起こした日からではなく、その事故がなくなった日から起算されるということです。

なので、支払いをしない間はいつまでたっても、この期間は開始しないということにご注意ください。

登録情報の見方について

登録情報は自分で取り寄せることができますが、その内容はほとんどが記号で記載されているため、その意味を知らなければ内容を理解できません。

それぞれの記号の意味は次の通りとなります。

【登録情報の記号とその意味】

P 請求の一部の入金あり

R 契約者以外からの入金

A 契約者都合による未入金

B 契約者都合ではない未入金

C 未入金であり原因不明

- 請求も入金もなし

空欄 クレジット会社からの情報更新なし

これを見るとお分かりのとおり、記号の中で特に注意が必要なのは「A」、「B」、「C」ですが、「P」も完全な弁済という訳ではないので、チョット危険です。

信用情報欄に、このいずれかのマークがあると、すでに延滞状況にあるということになります。

信用情報にキズが!そんなときどうする?

信用情報に問題がある場合の対応

もし、信用情報に何らかの問題がある場合にはどのように対応すればよいのでしょう?

このような場合には、次の方法が考えられます。

信用情報にはその事故の内容に応じた登録期間というものが決められており、その期間を過ぎれば、問題のないいわゆる「ホワイト」の状態となります。たとえば、支払いの延滞や代位弁済に関する情報については、全国銀行個人信用情報センター、日本信用情報機構(JICC)、CICのでは「完済の日から5年」とされています。

しかし、登録機関によっては、対象となる事故や期間が違う場合がありますので注意してください。

事故のある方が法人の代表者である場合には、そのままでは融資は通りません。

では、代表者ではなく単なる取締役なら問題ないかといえば、それも危険です。なぜなら、融資の審査は取締役についても行われるからです。なので、代表者本人等に問題がある場合にはネガティブな登録が抹消されるまでの間、問題のない他の方を代表に立てる必要があります。

登録された信用情報に間違いがある場合には、その訂正の申し立てをすることができます。

具体的な手続きについては、それぞれの登録機関にお問い合わせください。

まとめ

この記事でご説明したように、通常の融資だけでなく、創業融資の場合も信用情報に関する審査は行われています。なので、審査の結果、もし、その内容に問題がある場合には、融資成功の確率はかなり低いものとなってしまいます。

したがって、気になる方は、事前にご自身で信用情報を取り寄せ、その内容に問題がある場合には、融資の申込みをしはらく見送るといった対応をした方がよいでしょう。

当事務所では、信用情報だけでなく、その他の融資の際に問題となる点についても無料相談の際にチェックさせていただきます。どのよう感じでご相談をさせていただくのかについては、「飲食店希望者は必見!無料相談事例でわかる創業融資の獲得術!」に詳しく記載しておりますので、併せてご覧ください。

なお、119番資金調達NETでは、新規開業資金の申込みのサポートの他、、このブログではご紹介していないテクニックや注意点についても、直接、その方の状況にあわせてアドバイスしています。

随時、初回の相談無料でご利用いただけますので、お気軽にご相談ください。

※ こちらから電話できます。